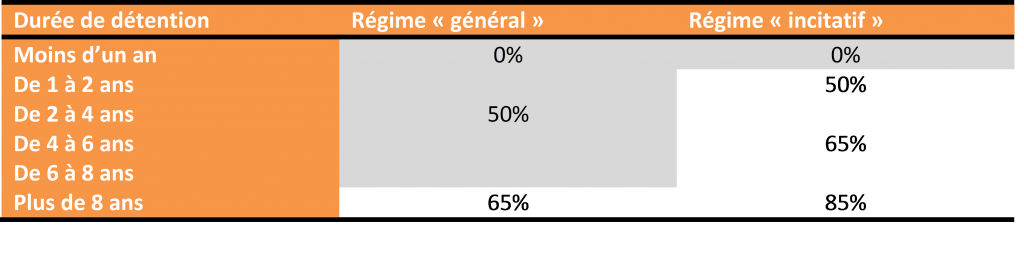

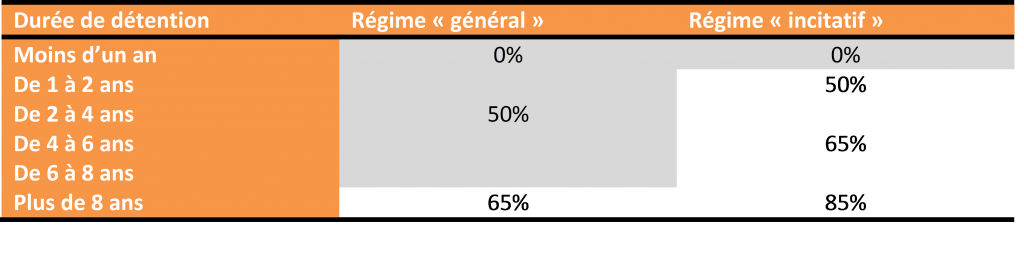

Depuis le 1er janvier 2013, les plus-values de cession de titres sont imposées sans exception soit selon le régime général, soit selon le régime incitatif ;

La durée de détention devient le facteur clé du taux d’imposition :

I – Le régime général

Le régime général et le régime incitatif visent de manière identique les titres sociaux par un dirigeant et les titres détenus par un investisseur, les titres cotés et non cotés, sans aucune distinction.

La durée de détention pour l’application de l’abattement se calcule de date à date ;

La plus-value doit le cas échéant tenir compte de la réduction madelin (article 199 terdecies 0 A) obtenue au moment de l’investissement ;

L’abattement pour durée de détention est applicable aux gains nets : plus-values mais aussi… moins values.

Exemple de détermination du gain net :

ex1: Monsieur X cède en 2013 des titres de son portefeuille de valeurs mobilières et réalise ainsi une PV de 10.000 € sur des titres acquis l’année dernière et une moins-value de 10.000€ sur des titres acquis en 2002 → économiquement il n’a ni gagné ni perdu ; et pourtant fiscalement, il est imposable sur une plus value de 10.000€ sans abattement et pourra déduire une moins value de 3500€ (65% d’abattement), soit une PV nette de 6500€…

ex2: Monsieur Y cède en 2013 des titres fongibles d’une même société qu’il a acquis à des dates différentes :

– Acquisition de 100 titres à 10€ il y a 10 ans

– Acquisition de 100 titres à 30 € il y a 1 an ;

– Vente en 2013 de 150 titres pour 50 € ;

- 2/3 des titres cédés ont été acquis il y a 10 ans et 1/3 des titres cédés ont été acquis l’année dernière (méthode PEPS ou FIFO pour l’application de l’abattement – BOI-RPPM-PVBMI-20-10-20-40, BOI-RPPM-PVBMI-20-10-20-20)

- Abattement de 65% sur 3000€ et pas d’abattement sur 1500 €

II/ Le régime incitatif est applicable dans trois cas :

1) Lorsque le cédant a acquis ou souscrit les titres de l’entreprise dans les 10 premières années de sa création ;

2) Lorsque le dirigeant liquide ses droits à la retraite concomitamment à la cession ;

3) Lorsque la cession est réalisée au sein du groupe familial ;

Ce régime est applicable dès lors que la société émettrice des droits cédés respecte l’ensemble des conditions suivantes :

a) Elle est créée depuis moins de 10 ans et n’est pas issue d’une concentration, d’une restructuration, d’une extension ou d’une reprise d’activités préexistantes. Cette condition s’apprécie à la date de la souscription ou acquisition des droits cédés ;

b) Elle répond à la définition prévue au e du 2ème du I de l’article 199 terdecies-0A (PME au sens européen). Cette condition est appréciée à la date de clôture du dernier exercice précédant la date de souscription ou d’acquisition de ces droits ou, à défaut d’exercice clos, à la date du 1er exercice clos suivant la date de souscription ou d’acquisition de ces droits ;

c) Elle respecte la condition prévue au f du même 2e (aucune garantie en capital)

d) Elle est passible de l’IS ou IR ;

e) Elle a son siège social dans un Etat membre de l’UE ou dans un autre Etat partie à l’accord sur l’espace économique européen (EEE) ayant conclu une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscale ;

f) Elle exerce une activité commerciale, industrielle, artisanale, libérale ou agricole à l’exception de la gestion de son propre patrimoine mobilier ou immobilier :

- Lorsque la société émettrice des droits cédés est une holding animatrice, au sens du dernier alinéa du VI quater du même article 199 terdecies-0 A, le respect des conditions mentionnées au 1° s’apprécie au niveau de la société émettrice et de chacune des sociétés dans laquelle elle détient des participations ;

- Les conditions prévues aux 4° à 8° aliénas du c au f s’apprécient de manière continue depuis la date de création de la société

- En cas de cession des titres reçus en contrepartie d’un apport en sursis (150-0 B), les conditions précédentes s’apprécient au niveau de la holding bénéficiaire de l’apport ;

- En cas de cession des titres en report (150-0 B ter), la PV en report peut bénéficier de l’abattement renforcé si la société apportée remplit les conditions. La PV de cession des titres reçus en échange peut également en bénéficier si les conditions précédentes sont également remplies par la holding ;

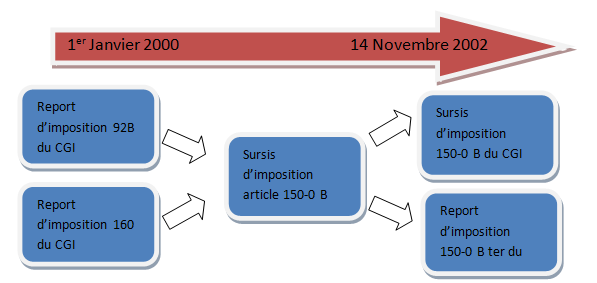

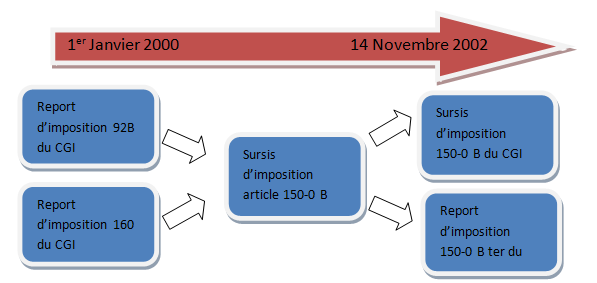

Le report d’imposition établi sur le fondement du II de l’article 92 B du CGI ou du I ter de l’article 160 du CGI, expire également lorsque les titres grevés dudit report font l’objet d’une opération d’apport entrant dans le champ d’application de l’article 150-0 B ter.

Les PV placées en report d’imposition pour lesquelles le report expire à compter du 1er janvier 2013 sont donc imposables au barème progressif de l’IRPP. S’agissant d’une règle d’assiette, les abattements pour durée de détention prévus au 1 de l’article 150-0 D ter ne s’appliquent pas à ces plus-values.

Attention pas d’abattement pour les PV dont le report est antérieur au 1er janvier 2013

L’abattement pour durée de détention ne s’applique pas notamment aux gains nets de cession d’échange ou d’apport réalisés avant le 1er janvier 2013 et placés en report d’imposition.

Pour autant, les PV en report d’imposition par application de l’article 150-0B ter peuvent bénéficier de l’abattement si celles-ci sont réalisées après le 1er janvier 2013.

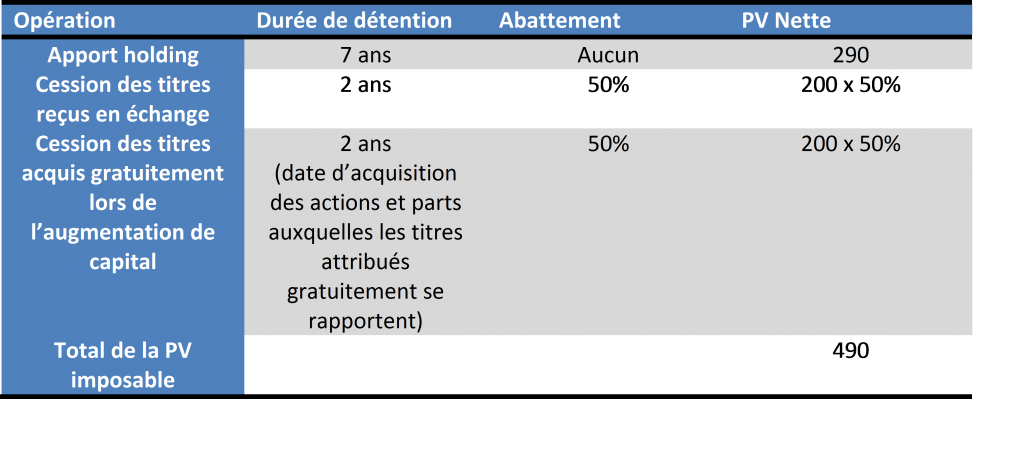

Pour le décompte de la durée de détention :

- Décompte de la durée de détention à partir de la date d’acquisition des titres remis à l’échange (150-0 B, 93 quater, 151 octies),

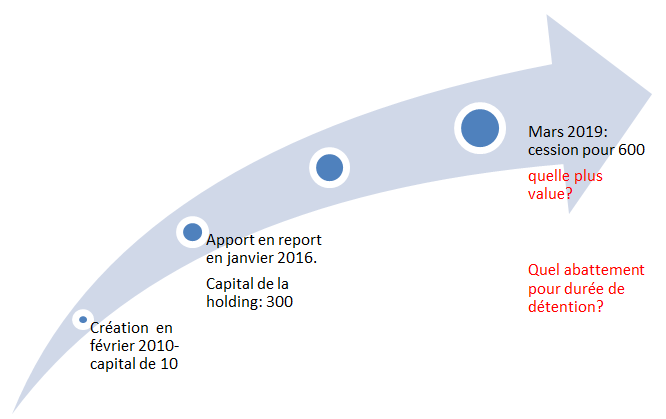

- Sauf si la PV est placée en report d’imposition dans le cadre du 150-0 B ter. Le point de départ de la durée de détention est la date de l’échange.

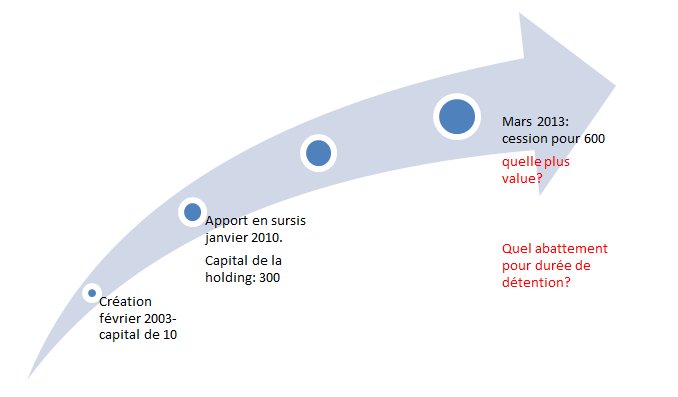

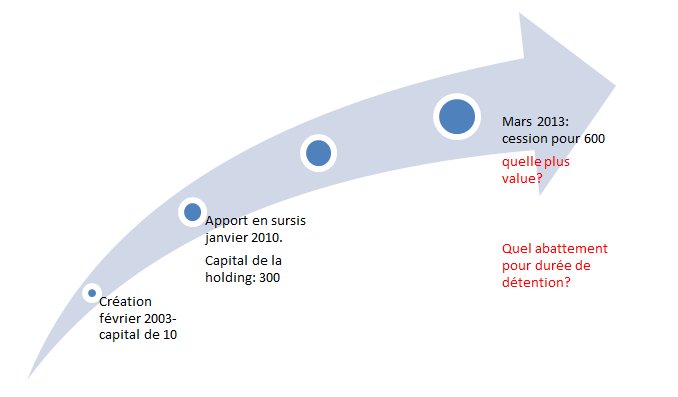

- En cas de sursis d’imposition (150-0 B), l’apport est une opération intercalaire qui ne scinde pas la durée de détention (durée de détention unique et continue calculée entre l’acquisition et la cession) ;

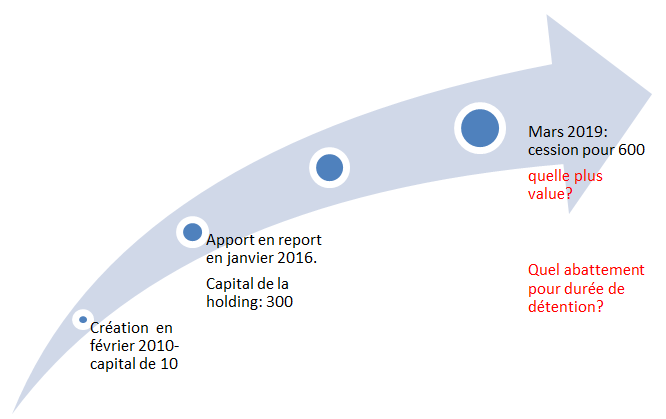

- En cas de report d’imposition (150-0 B ter), l’apport fige une 1ère PV tenant compte d’une 1ère durée de détention et en cas de cession des titres reçus en échange postérieurement, une seconde PV sera calculée tenant compte d’une seconde durée de détention.

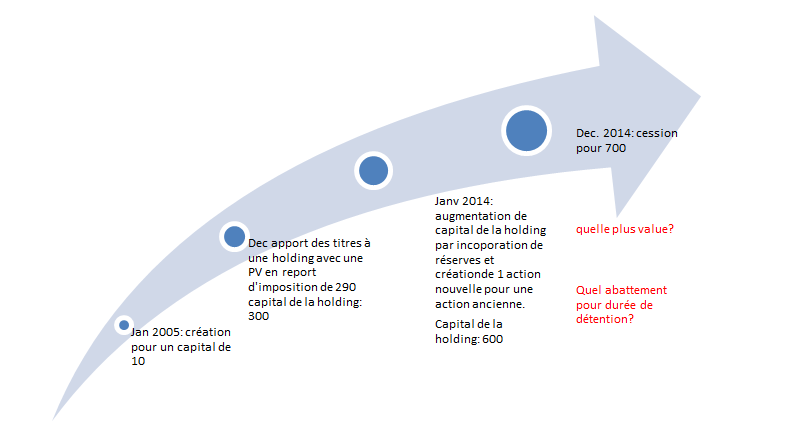

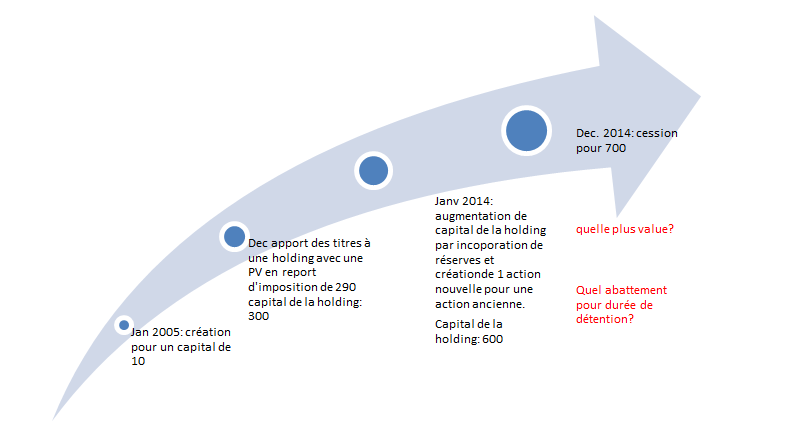

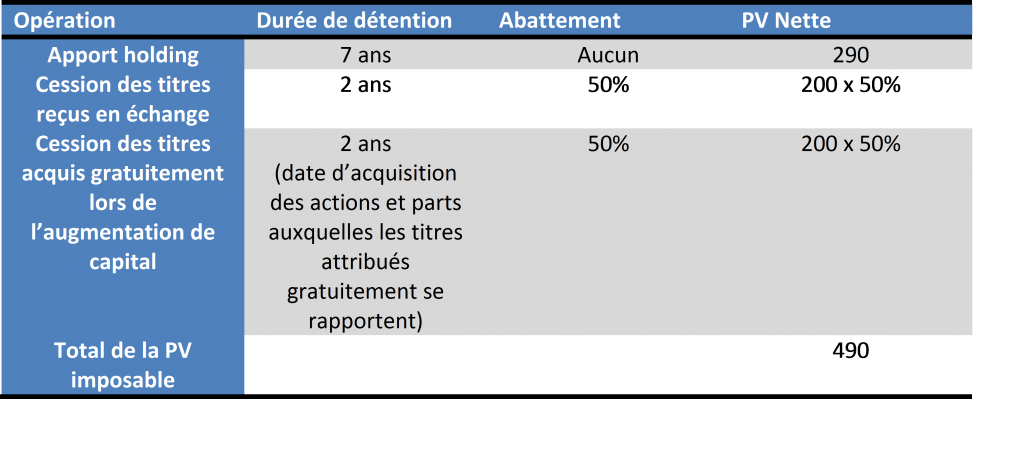

Exemple :

En l’absence d’apport en 2012, la PV aurait été de 690 avec un abattement de 85% (RI) compte tenu d’une durée de détention totale de 9 ans, soit une PV nette imposable de 103,5 (690 x 15%). Le contribuable paiera donc un impôt près de 5 fois supérieur au montant qu’il aurait payé en l’absence d’apport…

Exemple en cas d’apport en sursis :

La PV est de 590 et la durée de détention est de 10 ans (date de détention des titres remis à l’échange) : l’abattement renforcé de 85% peut trouver à s’appliquer si toutes les autres conditions sont remplies.

Exemple en cas d’apport en report :

La PV placée en report d’imposition peut bénéficier de l’abattement renforcé mais la durée de détention est inférieure à 8 ans , donc abattement de 65% sur 290. La 2ème PV de 300 peut également bénéficier de l’abattement renforcé mais avec une durée de détention de 3 ans, soit 50% d’abattement. La PV nette après abattement est donc de 251,5 contre 88,5 dans l’exemple précédent (rapport de 1 à 3 environ !).

Départ à la retraite du dirigeant :

Les commentaires administratifs relatifs à l’abattement en faveur du dirigeant de PME partant à la retraite applicable avant le 1er janvier 2014 prévoyaient que les cessions de titres ou droit d’une même société réalisées conjointement par les membres du groupe familial ou par plusieurs cofondateurs pouvaient bénéficier, sous certaines conditions du dispositif de faveur.

Or les commentaires administratifs en consultation publique relatifs au dispositif applicable à compter du 1er janvier 2014 ne reprennent pas ces deux tolérances en faveur du conjoint et des co-fondateurs.

Cession intrafamiliale :

Reprenant l’interprétation antérieure applicable aux cessions intrafamiliale réalisées avant le 1er janvier 2014, les commentaires administratifs indiquent que : « l’abattement pour durée de détention renforcé ne s’applique pas en cas d’apport ou de cession consenti à une société, même de structure familiale, dès lors qu’une telle société est dotée d’une personnalité juridique distincte de celle de ses membres. Une telle opération ne garantirait pas, en effet, le respect de l’obligation de conservation des droits sociaux puisqu’elle permettrait en pratique d’éluder cette condition par le biais d’une cession des titres de la société.

* Source projet de présentation LDF 2015 par CSN et ORDRE DES EXPERTS COMPTABLES